De la TPE à la PME, en passant par le grand groupe international, toutes les entreprises sont confrontées aux notes de frais. Utilisées par les salariés pour obtenir le remboursement de leurs dépenses professionnelles, les notes de frais sont ensuite validées par les managers puis enregistrées par l’équipe comptable. Si une gestion approximative de la note de frais reste possible sur un effectif réduit, dès qu’une entreprise grandit, la mise en place d’un procédé de traitement fiable s’impose. En effet, en l’absence d’un processus agile, la gestion des notes de frais peut vite tourner au casse-tête administratif, faisant perdre un temps considérable à l’ensemble des équipes. Quels types de frais peuvent-être remboursés ? Comment faire une note de frais valide ? Que faire en cas de justificatif perdu ? Comment récupérer la TVA sur une note de frais ? Découvrez tout ce qu’il y a à savoir sur les notes de frais et comment optimiser leur gestion.

Sommaire

Note de frais : qu’est-ce que c’est ?

Comment faire une note de frais ?

- La validité d’une note de frais

- La perte d’une note de frais

- Délai de remboursement d’une note de frais

Remboursement des notes de frais

Récupération de la TVA sur les notes de frais

TVA et notes de frais : spécificités

Notes de frais : comment se prémunir des fraudes ?

- Le coût de la fraude

- Fraude ou erreur du salarié dans les notes de frais ?

- Comment éviter les fraudes à la note de frais ?

6 conseils pour réduire le temps de traitement des notes de frais

- Réaliser un audit des dépenses

- Définir une politique de remboursement des notes de frais claire

- Notes de frais des collaborateurs : plafonner les dépenses

- Raccourcir le circuit de validation des notes de frais

- Répartir la gestion des notes de frais dans le mois

- Notes de frais : choisir la dématérialisation

5 raisons de dématérialisation sa gestion de notes de frais

- #1 – Gagner du temps

- #2 – Réduire les erreurs

- #3 – Simplifier le traitement

- #4 – Réduire les dépenses

- #5 – Améliorer les relations au sein de l’entreprise

- #6 – Prendre des décisions stratégiques

Application de gestion de notes de frais : quelles fonctionnalités indispensables ?

Note de frais : qu’est-ce que c’est ?

Définition de la note de frais

Une note de frais est un document établi par un salarié qui rappelle l’ensemble des frais professionnels exposés au cours d’une période donnée.

Elle est établie dans le but de se faire rembourser les frais par son employeur ; que ce soit au réel ou forfaitaire. Du moment qu’ils sont appuyés par un justificatif et qu’ils répondent au besoin de l’activité, tous les frais engagés dans l’intérêt de l’entreprise sont susceptibles d’être remboursés par l’employeur.

Les notes de frais peuvent être issues de frais professionnels multiples :

- Frais de déplacement

- Frais de repas

- Frais d’hébergement

- Fournitures du bureau…

Les différentes notes de frais

Différents frais peuvent être remboursés :

- Frais de déplacement : si le lieu de déplacement est à plus de 50 kilomètres de distance du domicile du salarié, des frais de déplacement peuvent être appliqués, à condition qu’il soit impossible d’effectuer le trajet aller en moins d’1h30 grâce aux transports en commun. Au-delà de cette règle, peu importe que le salarié se soit déplacé en train, en avion, ou qu’il ait emprunté un véhicule de location lors d’un déplacement professionnel : ses billets, ses frais de carburant ou de péage sont pris en charge. S’il utilise son véhicule personnel, il peut alors toucher des indemnités kilométriques.

- Frais d’hébergement : l’employeur est tenu de rembourser les nuitées d’hôtel et autres dépenses de logement selon les mêmes conditions qu’évoqué précédemment.

- Frais de repas : pour pouvoir être pris en charge, les frais de restauration doivent faire l’objet d’une note de frais détaillée, du simple sandwich pris sur l’aire d’autoroute au repas dans un grand restaurant avec un client.

- Frais de télétravail : face à la généralisation de ce mode d’organisation, il est désormais possible pour un salarié de se faire rembourser certains frais liés au télétravail tels qu’une partie de son loyer ou de son forfait internet et mobile.

Comment faire une note de frais ?

La validité d’une note de frais

Pour pouvoir être prise en compte par l’employeur et faire l’objet d’un remboursement, une note de frais doit remplir un certain nombre de conditions. Le justificatif à fournir dans ce cas peut être sous forme de format physique ou virtuel. Bien qu’il n’existe pas de modèle type de note de frais Excel officiel, plusieurs mentions sont obligatoires pour assurer la validité d’une note de frais :

- La date de l’opération ;

- Le montant de l’opération ;

- Le motif de l’opération.

En fonction des dépenses, d’autres critères devront être pris en compte. Pour une note de frais kilométrique, par exemple, il faudra indiquer le motif du déplacement, le lieu de la mission, le kilométrage total parcouru et la puissance fiscale du véhicule.

Au cas où un salarié inviterait un client au restaurant, il faudra alors mentionner sur la note : le nom et la fonction de chaque convive, ainsi que le nom de leur entreprise.

Enfin, les justificatifs d’hébergement doivent faire l’objet d’une facture détaillée comprenant :

- Le nombre de nuitées,

- L’ensemble des frais imputés à la chambre occupée

- Un solde nul.

La perte d’une note de frais

Pour éviter tout risque de redressement en cas de contrôle, il est impératif de pouvoir justifier de toutes les dépenses professionnelles. Les justificatifs de notes de frais doivent donc être précieusement conservés.

Que faire en cas de perte du justificatif de sa note de frais ?

- Si vous en avez la possibilité, n’hésitez pas à demander au marchand un duplicata de votre justificatif initial

- Si le fournisseur reste injoignable, il est toléré pour de petites sommes de présenter un relevé de compte bancaire, accompagné d’un document annexe précisant la nature du bien/service concerné.

- En dernier recours, le salarié peut, – exceptionnellement et pour des montants peu élevés -, rédiger une déclaration sur l’honneur.

La déclaration sur l’honneur doit comporter :

- L’identité : « Je soussigné(e) …»

- Les coordonnées : Commune de naissance et adresse de domicile

- Le sujet : Vous devez y exposer les faits et surtout les frais avancés.

Et enfin attester : « J’ai connaissance des sanctions pénales encourues par l’auteur d’une fausse attestation. »

La déclaration sur l’honneur peut être complétée par un relevé de compte bancaire, afin d’apporter une preuve de la date et du montant payé.

Délais de remboursement d’une note de frais

Légalement, un employeur dispose de 5 ans pour rembourser le salarié, après présentation de sa note de frais. En pratique, le délai de remboursement d’une note de frais dépend surtout de l’efficience du processus de validation et de gestion des notes de frais mis en place dans l’entreprise.

Dans la grande majorité des cas, les notes de frais sont remboursées à la fin du mois durant lequel elles ont été communiquées. Ceci étant, il arrive que le processus prenne plusieurs semaines ou mois après envoi en comptabilité.

A noter que selon la jurisprudence, l’employeur est en droit d’imposer au salarié un délai pour produire ses justificatifs de note de frais, au-delà duquel les frais ne seraient pas remboursés.

🔎 Pour aller plus loin : Associations : tout savoir sur le remboursement des frais de vos bénévoles

Remboursement des notes de frais

Le remboursement des frais professionnels se fait de deux façons : au réel (remboursement des montants exacts) ou au forfait (remboursement d’une somme selon un barème officiel).

Voyons plus en détail la différence 👇

#1 – Remboursement des notes de frais au réel

Le remboursement aux frais réels ou le remboursement des frais réellement engagés, consiste au remboursement exact des montants engagés par le salarié.

Au cours de son déplacement, chaque collaborateur doit conserver précieusement chaque justificatif de dépense, afin de produire une note de frais valide à son retour.

Dans le cadre d’un remboursement des frais au réel, le salarié doit donc avancer tous ses frais avec son argent personnel, tandis que l’entreprise n’a pas de visibilité sur les dépenses effectuées sur place.

🚨 Pour rappel, il est impossible de déduire le remboursement des frais professionnels du salaire versé.

#2 – Remboursement des notes de frais au forfait

Pour une parfaite maîtrise des frais, une entreprise peut opter pour un remboursement des frais au forfait. Dans ce cadre, l’employeur décide d’indemniser le salarié de la même somme chaque mois, selon un barème déterminé par l’URSSAF.

L’entreprise dispose alors d’une visibilité optimale sur les frais à rembourser, tandis que le salarié n’a plus à collecter de justificatifs.

A noter que certaines catégories de salariés, tels que les ouvriers du bâtiment ou les artistes, peuvent bénéficier d’un remboursement en déduction forfaitaire spécifique.

Récupération de la TVA sur les notes de frais

TVA et notes de frais : règles à connaître

Lorsqu’une entreprise engage des frais nécessaires à ses besoins professionnels, elle a la possibilité d’en récupérer la TVA. P

our ce faire, les justificatifs transmis au service comptable doivent nécessairement détailler le montant de la TVA, le taux de TVA appliqué et le montant TTC. Frais de repas, de déplacement, d’hébergement… Toutes les dépenses ne sont pas éligibles à une déduction de TVA.

TVA et notes de frais : spécificités

#1 – Les frais de déplacement

La majorité des frais de déplacement n’offrent pas de possibilité de récupération de TVA.

C’est le cas pour :

- Les billets de bus

- De train

- D’avion

- De bateau

- Les tickets de parking

- Les frais de location et d’entretien d’un véhicule de tourisme.

En revanche, il est possible de récupérer la TVA sur les tickets de péage, et les frais de location et d’entretien de véhicules utilitaires.

💡 La TVA sera également récupérable sur les dépenses de stationnement à condition que les lieux de stationnement soient clairement identifiés comme des emplacements réservés aux clients, aux visiteurs ou aux membres du personnel.

#2 – TVA et carburants

Depuis 2016, il est possible de récupérer la TVA sur l’essence et sur le gasoil des véhicules de tourisme ou utilitaires utilisés pour les déplacements professionnels :

- 80% de la TVA est récupérable sur les véhicules de tourisme

- 100% de la TVA est récupérable sur les véhicules utilitaires

La TVA est récupérable à 100% sur le GPL, le propane liquifié, le butane liquifié et le GPN. Petite subtilité cependant, elle n’est récupérable qu’à 50% pour le GPL gazeux sur les véhicules de tourisme (100% sur les véhicules utilitaires).

La TVA est également récupérable à 100% sur les achats d’électricité pour les véhicules électriques, pour les véhicules de tourisme comme les utilitaires.

💡 Un collaborateur effectuant un déplacement professionnel avec son propre véhicule devra être remboursé selon le barème des indemnités kilométriques annuel. Ces indemnités kilométriques ne peuvent faire l’objet d’une récupération de TVA.

#3 – Les frais d’hébergement

Que votre salarié ait séjourné dans un hôtel, une guest house ou un AirBnB, il ne sera pas possible d’appliquer une déduction de TVA.

💡 Si la part « repas » de la note d’hôtel fait l’objet d’une ligne distincte dans la facture, cette dernière pourra cependant prétendre à une récupération de TVA.

#4 – Les frais de repas

A partir du moment où les frais de repas ont été engagés dans le cadre d’une mission professionnelle, la TVA est entièrement déductible.

Les repas d’affaires et les frais de réception sont eux aussi concernés.

Dans ce cadre, les factures, libellées au nom de l’entreprise, doivent mentionner l’identité des invités, leur fonction et le nom de leur entreprise.

Comment lutter contre la fraude aux notes de frais ?

Quelques euros par ci, quelques kilomètres par là… certains employés peu scrupuleux s’arrangent avec leurs notes de frais et n’hésitent pas à arrondir les chiffres… à la hausse.

Les fraudes aux notes de frais peuvent ainsi devenir un cauchemar pour les entreprises : perte de temps, d’argent, de productivité mais surtout, de confiance !

Afin de lutter efficacement contre la fraude aux notes de frais, il existe des solutions efficaces à mettre à mettre en place.

Le coût de la fraude

Le coût de la fraude s’élève en moyenne à 747€ par an et par salarié. De fait, 5% des revenus annuels des entreprises sont dépensés dans des coûts liés à la fraude.

Il s’agit-là d’une somme colossale, d’autant que selon l’Institut Français de Prévention de la Fraude, 89% des cas de fraude en entreprise sont liés aux notes de frais.

En adoptant des solutions pour lutter contre les fraudes aux notes de frais, les entreprises se préservent ainsi de la majorité des cas de fraudes.

Fraude ou erreur du salarié dans les notes de frais ?

Lorsqu’une incohérence est détectée sur une note de frais, une question se pose : s’agit-il d’une fraude intentionnelle ou d’une erreur ?

Naturellement, la fraude existe : certains employés n’hésitent pas à

- Se faire rembourser des dépenses personnelles,

- Dépasser le plafond des frais autorisés,

- Gonfler le kilométrage

- Présenter plusieurs fois le même justificatif.

Ces pratiques existent, et il convient d’en être conscient.

Toutefois, les négligences et les oublis sont également à prendre en compte. Certains collaborateurs ne connaissent en effet pas les règles en matière de gestion de note de frais, tandis que d’autres sont tout simplement désordonnés.

On estime que 20 % des salariés soumettent des factures non conformes. Or, le coût de traitement d’une note de frais est évalué à 53 €, et le coût d’une erreur à 48€ supplémentaires…

Ensuite, au-delà des factures non conformes, certains salariés perdent maladroitement leurs factures. L’entreprise a alors deux options :

- Ne pas rembourser la note de frais

- La rembourser en renonçant à récupérer la TVA.

Vous l’aurez compris : une gestion non sécurisée ou non rigoureuses des notes de frais peut coûter très cher !

Si la fraude à la note de frais représente un coût pour l’entreprise de 747€ par employé et par an, une mauvaise gestion des notes de frais coûte 300€ par salarié et par mois !

Afin de se prémunir de ces dépenses injustifiées, il est donc nécessaire pour les entreprises de trouver des solutions adaptées qui leur permettent d’optimiser la gestion de leurs notes de frais et de détecter systématiquement les tentatives de fraude.

Comment éviter les fraudes à la note de frais ?

Pour éviter les frais liés aux fraudes ou aux négligences relatives aux notes de frais, vous appuyer sur une application de gestion de notes de frais vous permettra de maîtriser votre budget et de détecter automatiquement les incohérences.

Certains logiciels, tels que N2F, proposent des fonctionnalités pour contrer tout type de falsification :

- Un seul remboursement de Pass Navigo par mois par exemple

- Alertee en cas de dépense déclarée sur un jour non travaillé

- Intégration d’un module Google Maps pour calculer la distance parcourue et automatiser la gestion des frais kilométriques

- Scan intégré, afin que collaborateurs saisissent les informations sur leur smartphone, directement après un achat et se débarrasser de la problématique des justificatifs perdus

- Module de cartes bancaires professionnelles : cartes physiques, virtuelles ou virtuelles à usage unique avec paramétrage en temps réel des plafonds et possibilité de bloquer des marchands (ex : paiements Amazon).

6 conseils pour réduire le temps de traitement des notes de frais

#1 – Réaliser un audit des dépenses

La première à réaliser pour réduire le temps de traitement des notes de frais est de réaliser un audit des dépenses. Il est en effet important de savoir précisément quelles sont les sources de dépense. Analysez donc la répartition des dépenses, cela vous permettra d’évaluer le coût moyen des frais en vue d’identifier :

Cet audit vous donnera une vision globale des dépenses de votre entreprise, afin de rappeler vos collaborateurs à l’ordre si nécessaire et de corriger les excès.

#2 – Définir une politique de remboursement de notes de frais claire

Le second réflexe à avoir pour optimiser sa gestion des notes de frais est d’adopter une politique de dépenses claire dans l’entreprise. Une politique de dépenses désigne un document permettant de réguler les frais professionnels des salariés. L’entreprise est libre d’y inscrire les règles qu’elle juge nécessaires. L’objectif est de mettre en place un processus de validation et de remboursement efficace, visant à éviter tout malentendu auprès des collaborateurs et à fluidifier le traitement des notes de frais. Un tel document doit préciser à minima :

- Les types de dépenses pouvant être remboursés

- La procédure à suivre pour obtenir un remboursement

- Le délai de présentation des notes de frais

Composé de règles simples, ce document doit être facilement accessible par tous : pensez à le proposer sous différents formats !

🔎 Pour aller plus loin : [DAF] Comment faire appliquer la politique de frais de votre entreprise ?

#3 – Notes de frais des collaborateurs : plafonner les dépenses

Certains de vos collaborateurs sont, par nature, plus dépensiers que d’autres. Les frais de bouche sont les dépenses qui varient le plus, selon les habitudes de chacun : plat unique, entrée, dessert, verre de vin, … Aussi, ce lieu de dépenses représente 25% du montant total des notes de frais. Il peut donc être particulièrement intéressant de plafonner les dépenses des frais de repas, afin de fixer des limites claires mais pas drastiques pour autant.

N’hésitez pas non plus à plafonner le nombre de kilomètres des trajets réalisés en voiture. Sachez notamment qu’au-delà de 200km, les autres moyens de transports sont plus rentables.

#4 – Raccourcir le circuit de validation des notes de frais

Afin d’optimiser la gestion des notes de frais, veillez à limiter le nombre d’intervenants impliqués. Pour les opérations standard, limitez-vous par exemple à une vision opérationnelle de la part des N+1 et à une vision administrative et comptable. Ces deux instances suffisent à évaluer la validité de la note de frais et la pertinence de la dépense, ainsi que sa cohérence avec la politique de remboursement de votre entreprise. Cantonnez-vous donc à ces seuls intermédiaires, sauf à deux exceptions :

- Si vous remarquez un dépassement important de frais

- Si une dépense est à refacturer à un client

Ces deux cas nécessitent en effet davantage d’étapes, pour la validation de la note de frais de la part d’un N+2 dans le premier cas, et pour le traitement de la facturation dans le second.

#5 – Répartir la gestion des notes de frais dans le mois

Les services comptables le savent – et le subissent – les collaborateurs ont tendance à attendre la fin du mois pour renseigner leurs notes de frais. Il n’est donc pas rare de faire face à un engorgement : le service comptable doit gérer un nombre important de notes de frais sur une très courte période. Les remboursements sont donc retardés, ce qui peut susciter une insatisfaction auprès de vos salariés. Afin d’éviter cela, mettez en place des règles pour répartir la gestion des notes de frais dans le mois, ce qui fluidifiera le processus.

#6 – Notes de frais : choisir la dématérialisation !

Il existe une solution simple et efficace pour inciter ses salariés à ne pas attendre plusieurs mois avant de soumettre une note de frais. Cette solution permet également de s’affranchir du risque de perte des notes de frais papier et de faire gagner un temps considérable à l’ensemble de l’entreprise… Il s’agit de la dématérialisation. Véritable gain de temps et d’argent, la dématérialisation des notes de frais consiste à se passer complétement des justificatifs papier en les numérisant instantanément.

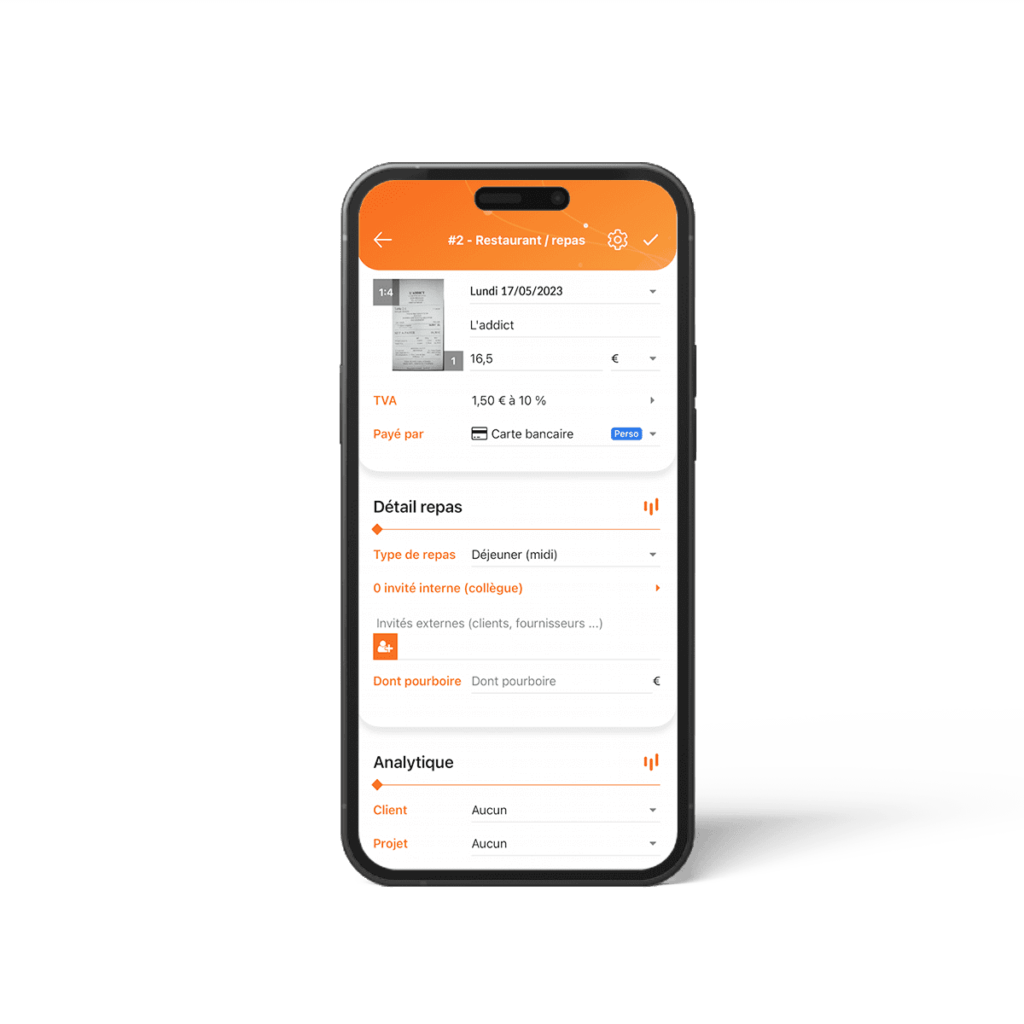

Comment ça marche ? Munis d’une application mobile intuitive, les salariés n’ont qu’à prendre en photo leur reçu dès la sortie du restaurant. Un scanner intelligent extrait alors toutes les informations utiles à la note de frais, telles que le montant ou le taux de TVA. Une note de frais est alors automatiquement générée et transmise au service comptable pour vérification, et si besoin au manager pour validation. Grâce à l’archivage à valeur probante, le justificatif fait l’objet d’un archivage numérique. Une fois prise en photo, la version papier peut donc être jetée.

🔎 Si vous souhaitez en savoir plus sur le sujet, téléchargez notre livre blanc : 10 conseils pour diviser par 4 le temps de traitement des notes de frais.

6 raisons de dématérialiser sa gestion de notes de frais

La dématérialisation des notes de frais a de nombreux avantages. Si vous hésitez encore, voici 5 bonnes raisons de franchir le pas !

#1 – Gagner du temps

Dématérialiser la gestion des notes de frais fait gagner un temps précieux à l’entreprise et à chacun de ses collaborateurs. Pour le salarié, la démarche s’effectue en quelques clics seulement ! Il peut en effet déclarer ses dépenses en temps réel depuis son application de notes de frais et y joindre ses justificatifs. Les calculs sont ensuite automatisés, ce qui fait gagner un temps précieux et évite des prises de tête inutiles.

Grâce à un tableau de bord intuitif, les managers et les comptables contrôlent, analysent et valident les notes de frais. L’outil calcule ensuite les dépenses et les montants à rembourser. Cela facilite alors le processus de gestion des notes de frais : finis l’engorgement des services et les retards de remboursement !

#2 – Réduire les erreurs

La dématérialisation de la gestion des notes de frais permet l’automatisation d’un grand nombre d’étapes. Cela a pour conséquence de réduire les erreurs de saisie, les oublis et les fraudes. Le logiciel repère en effet les éventuelles incohérences présentes dans les notes de frais, notamment concernant les frais kilométriques et la TVA.

#3 – Simplifier le traitement des frais professionnels

Un des atouts de la dématérialisation des notes de frais vient de la simplification de traitement engendrée. Dans la mesure où les collaborateurs saisissent leurs dépenses en temps réel, les services comptables ont la possibilité de les traiter au fur et à mesure. Cela permet ainsi d’éviter l’embouteillage de fin de mois !

#4 – Réduire les dépenses

In fine, digitaliser la gestion des notes de frais participe à réduire les dépenses de l’entreprise. L’outil numérique permet notamment d’appliquer scrupuleusement la politique de remboursement de l’entreprise. Les collaborateurs sont en effet guidés par l’interface de leur application, qui peut par exemple indiquer les règles définies par la société. Le processus de saisie des informations est simplifié et les montants sont plafonnés. Aussi, le manager peut, de son côté, paramétrer le logiciel afin d’adapter les règles de calcul en fonction de la politique de l’entreprise. Le logiciel se met alors automatiquement en conformité à la réglementation adoptée.

La digitalisation de la gestion des notes de frais facilite ensuite l’analyse des dépenses. Grâce au tableau de bord, le manager peut garder un œil sur les dépenses et réadapter, au besoin, la politique de remboursement.

#5 – Améliorer les relations au sein de l’entreprise

Dernier atout de taille : la digitalisation diminue la pression qui pèse sur les collaborateurs et les services comptables. Gain de temps sur la gestion des notes de frais, centralisation des données, confiance et transparence : tout cela participe directement à améliorer les relations internes de l’entreprise.

Les échanges entre le service commercial et le service comptable sont notamment plus fluides. Les collaborateurs sont remboursés rapidement. L’entreprise n’a plus à craindre de fraude. En somme : tout le monde est gagnant !

#6 – Prendre des décisions stratégiques

Grâce à un module de reporting avancé, vous pouvez avoir une vision globale des dépenses professionnelles de votre entreprise en temps réel :

- Dépenses par postes

- Dépenses par services

- Encours

- Etc.

Ces données financières sont cruciales pour pouvoir prendre des décisions stratégiques pour le futur de votre entreprise, et ainsi assurer sa croissance.

Application de gestion de notes de frais : quelles fonctionnalités indispensables ?

Un scan intelligent pour une saisie automatique des dépenses professionnelles

Pouvoir prendre en photo son reçu c’est bien, n’avoir que ça à faire c’est mieux ! Privilégiez donc une solution munie d’un scan intelligent capable d’extraire automatiquement les informations présentes sur les tickets de caisse ou les justificatifs : date, montant, TVA, taxe de séjour, devise… toutes ces informations doivent être directement enregistrées. En plus de faciliter la saisie des notes de frais de vos collaborateurs, cela évitera les erreurs et dégagera du temps pour des tâches à plus forte valeur ajoutée. Là où le traitement d’une note de frais prend habituellement une trentaine de minutes, il devient instantané avec le scan intelligent. Notez également que la rapidité du scan est primordiale : s’il faut attendre 10 secondes pour obtenir le résultat, autant saisir manuellement les informations.

La conversion automatique des devises

La seconde fonctionnalité à laquelle vous devez particulièrement prêter attention : la conversion automatique des devises. Les règlementations et les taux de change évoluent, et sont particulièrement fastidieux dans la gestion des notes de frais. Ainsi, un logiciel capable d’actualiser automatiquement les taux de change permet de désengorger les services impliqués, et apporte une véritable sérénité aux collaborateurs. Une fois encore, cela vous permet de gagner en temps et en efficacité !

Le suivi en temps réel des notes de frais

Il est ensuite particulièrement intéressant que les équipes puissent suivre en temps réel l’état de traitement de leurs notes de frais. Les collaborateurs sont ainsi autonomes : ils peuvent suivre l’avancée du remboursement de leurs notes de frais quand ils le souhaitent, sans avoir à solliciter le service de comptabilité. Une telle fonctionnalité arrange donc tout le monde !

L’archivage à valeur légale

Depuis le 1er juillet 2019, l’archivage numérique des notes de frais est légal … à condition qu’il garantisse la pérennité et la sécurité des données. Pour être en conformité avec la réglementation, l’outil de gestion de notes de frais pour lequel vous optez doit donc comprendre un archivage à valeur probante. Ce processus technique et organisationnel permet d’enregistrer, de stocker et de restituer des documents électroniques, tout en garantissant leur intégrité. C’est un pré-requis indispensable pour passer à une gestion dématérialisée de ses notes de frais !

Un filtre anti-fraude

Afin d’éviter toute éventualité d’erreur ou de fraude, adoptez une solution qui dispose d’un filtre spécifique. En cas de dépense suspecte, le logiciel envoie ainsi une alerte pour vous prévenir de ladite dépense. Vous n’avez alors plus qu’à vérifier s’il s’agit ou non d’une dépense abusive ou inappropriée. Cette fonctionnalité vous permet de remarquer immédiatement les pratiques non-conformes, que vous n’auriez peut-être pas relevées manuellement.

Ce filtre doit également vous permettre de fixer des plafonds de dépenses. Certains salariés ne connaissent tout simplement pas les règles, ce qui explique leurs excès mais constitue toutefois une perte d’argent pour l’entreprise. L’outil pour lequel vous optez doit donc vous permettre de définir des plafonds de dépense. Dès lors que le plafond est atteint, vous et le collaborateur concerné recevez une alerte, ce qui optimise la gestion des dépenses pour chaque parti.

Une application qui fonctionne même hors connexion

Lors de leurs déplacements, vos collaborateurs n’ont pas toujours accès à une connexion optimale. Leur application de gestion de notes de frais doit donc fonctionner hors connexion, afin qu’ils puissent scanner leurs relevés en temps réel… sans quoi une telle application n’aurait plus d’intérêt ! Et quoi de mieux si l’application est disponible sur tous types d’appareils : smartphones, tablettes et ordinateurs.

Les mises à jour automatiques

Comme pour l’actualisation des devises, l’outil de notes de frais doit prendre en compte les mises à jour concernant les taux de TVA ainsi que les barèmes d’indemnisation kilométrique par exemple. Avec des mises à jour automatiques, les risques inhérents à une gestion manuelle sont limités : erreurs, approximations et abus. Toute anomalie ou note de frais suspecte est automatiquement détectée et signalée. Le pilotage des dépenses professionnelles de l’entreprise est ainsi optimisé !

Grâce à une application de gestion de notes de frais telle que N2F, il devient possible de construire une note de frais en quelques secondes, au fur et à mesure de ses déplacements et dépenses. Le travail de la comptabilité s’en retrouve grandement simplifié, tandis que les délais de remboursement se raccourcissent et que l’employeur évite tout risque de fraude. Choisir de dématérialiser la gestion de ses notes de frais représente ainsi une solution gagnante-gagnante pour l’ensemble de l’entreprise.

Vous êtes au point sur les notes de frais ? Si vous souhaitez en savoir plus sur la façon dont une solution de notes de frais pourrait faciliter la gestion de vos dépenses professionnelles, faites un essai gratuit ! Et pour aller plus loin, vous pouvez également télécharger notre guide des déplacements professionnels 👇