L’utilisation de son véhicule personnel dans le cadre de déplacements professionnels ouvre droit au salarié, sous conditions, au remboursement des frais kilométriques par l’employeur, sous forme d’indemnité kilométrique forfaitaire ou au réel. Le calcul des frais kilométriques et de l’indemnité kilométrique répond à des normes strictes. Rappel des règles et conseils pour faciliter la tâche aux collaborateurs et au service comptable.

Sommaire

1/ Remboursement des frais kilométriques par l’employeur

2/ Frais réels ou indemnité kilométrique forfaitaire ?

3/ Barème de frais kilométriques 2024

4/ Remboursement des frais kilométriques hors voitures

5/ Frais kilométriques et indemnités kilométriques : sortir du casse-tête

6/ FAQ

Remboursement des frais kilométriques par l’employeur

Frais kilométrique : qu’est-ce que c’est ?

Les frais professionnels, pour mémoire, correspondent aux dépenses que les salariés engagent dans le cadre de leur activité professionnelle, et dans l’intérêt de l’entreprise. Le remboursement de ces frais est encadré et peut prendre différentes formes. Les indemnités kilométriques appartiennent à cette catégorie dès lors que les déplacements sont dûment justifiés et qu’ils entrent dans le cadre législatif.

Les frais kilométriques – ou indemnité kilométrique – désignent les dépenses engagées par les salariés et dirigeants à l’occasion de l’utilisation de leur véhicule personnel dans le cadre de l’exercice d’une mission professionnelle.

En application du barème de calcul des frais kilométriques établi par l’administration fiscale, le salarié ou le dirigeant peut déduire ses dépenses – carburant, usure, assurance… – du montant de son impôt sur le revenu. Cet avantage fiscal bénéficie sous conditions aux collaborateurs de l’entreprise qui se servent de leur véhicule personnel dans le cadre de leur activité professionnelle, peu importe leur statut ou leur niveau de rémunération – le cadre dirigeant est concerné au même titre que le salarié au SMIC ou encore l’ETAM.

Indemnités kilométriques : les conditions pour en bénéficier

Les frais kilométriques ne peuvent être remboursés que sous certaines conditions.

- Tout d’abord, le véhicule ne doit pas être immatriculé au nom de la société. En effet, dans ce cas, les frais engagés sont déjà pris en charge par l’entreprise, le salarié ne peut donc prétendre à une indemnisation.

- D’autre part, le salarié doit pouvoir justifier ses frais de déplacements en informant l’entreprise de la date, du lieu de déplacement, du nombre de kilomètres parcourus et du nom du client concerné par ce déplacement.

- Enfin, bien sûr, il est important de rappeler que les indemnités kilométriques ne peuvent correspondre qu’à des déplacements dans le cadre professionnel lorsque le salarié utilise son véhicule personnel.

Le remboursement des frais de déplacements ne peut se faire, comme évoqué précédemment, que si le salarié est contraint d’utiliser son véhicule professionnel dans le cadre de ses déplacements professionnels. Il pourra ainsi être indemnisé selon le barème des frais kilométriques publié chaque année s’il réalise une démarche commerciale en se rendant chez un prospect, s’il se rend chez un client, s’il va au restaurant avec un client (il devra alors également faire une note de frais s’il paie le restaurant), etc.

Une indemnisation kilométrique pour les trajets domicile/travail ?

De manière générale, il est considéré que le trajet domicile/travail n’est pas remboursé en tant que frais professionnel. Toutefois, selon l’URSSAF, ce déplacement peut entrer dans ce cadre s’il est avéré que le salarié doit prendre son véhicule personnel pour travailler en raison de problèmes d’horaires ne lui permettant pas de prendre les transports en commun ou si ces transports ne lui permettent pas de se rendre à proximité de son lieu de travail.

🚨 Attention : pour bénéficier du remboursement des frais kilométriques par l’employeur, il doit cependant être prouvé que l’éloignement impliquant l’obligation de prendre son propre véhicule n’est pas lié à des convenances personnelles. Notez en outre que le salarié doit attester qu’il ne transporte pas un collègue qui bénéficie lui-même de ces indemnités kilométriques.

Frais réels ou indemnité kilométrique forfaitaire ?

Calcul des frais réels en application du barème kilométrique ou indemnité kilométrique forfaitaire pour la gestion de son véhicule personnel : la question revient régulièrement pour calculer la déduction fiscale applicable au moment de la déclaration de revenus. 2 possibilités en effet : la déduction forfaitaire de 10 %, ou la déduction des frais kilométriques pour leur montant réel, en application du barème fiscal. Le point sur ces 2 alternatives.

Les frais réels

Le calcul des frais réels, en tant que frais professionnels, est effectué eu égard aux dépenses engagées par le collaborateur dans le cadre de son travail, pour leur montant exact.

En principe, l’administration fiscale accorde une déduction forfaitaire automatique à hauteur de 10 % sur les revenus imposables du collaborateur.

Lorsque le montant des dépenses engagées à but professionnel sont visiblement supérieures, l’administration fiscale autorise à faire le calcul des frais kilométriques sur la base du calcul des frais réels. C’est-à-dire que le collaborateur peut déduire ses frais kilométriques réellement engagés, en application du barème kilométrique, pour bénéficier d’un avantage fiscal d’autant plus intéressant. Attention : les frais kilométriques pour le calcul de l’indemnité kilométrique doivent pouvoir être dûment justifiés.

Que couvrent les indemnités kilométriques ?

L’indemnité kilométrique vise à couvrir toutes les dépenses liées à l’usage d’un véhicule personnel à l’occasion d’un déplacement professionnel. Sont considérés comme des déplacements professionnels : la visite chez un client, les trajets de prospection, la livraison…

Les dépenses à rembourser via l’attribution de l’indemnité kilométrique incluent :

- Les frais kilométriques liés à l’usure du véhicule : le nettoyage et l’entretien du véhicule, le changement des pneus, les frais de réparation et la dépréciation du véhicule.

- Le coût de l’assurance auto.

- Le carburant.

🔎 A noter : si un salarié doit se rendre à un rendez-vous professionnel et qu’il se gare sur un parking payant, il peut se faire rembourser sur présentation de la facture. En revanche, s’il travaille en plein centre-ville et qu’il est contraint de se garer sur un parking payant pour se rendre au travail, les frais ne seront pas pris en charge par l’entreprise. Il existe toutefois des exceptions – remboursement des frais liés au déplacement domicile/travail (contraintes horaires et implantation géographique), notamment.

Déduction forfaitaire ou calcul des frais réels : les règles de cumul

En cas d’option pour la déduction sur la base du calcul des frais réels, le bénéfice de l’indemnité kilométrique forfaitaire est exclu. Pourtant, il est possible de déduire certains frais non intégrés au barème des frais kilométriques. Il s’agit notamment des dépenses suivantes :

- Frais de péage.

- Frais de parking et de garage.

- Frais de réparation en cas d’accident.

Barème de frais kilométriques 2024

Le barème kilométrique 2024 sera publié par l’administration fiscale entre mars et avril : d’ici là, c’est le barème de 2023 qui s’applique. Pour tous vos calculs, c’est donc à celui-ci que vous devez vous référer.

🔎 Pour rappel, l’arrêté du 1er février 2022 a modifié le barème des indemnités kilométriques de 2021 en appliquant une majoration de 10 % sur les véhicules à essence ou diesel.

| Barème des indemnités kilométriques 2023 pour les voitures (valable début 2024) | |||

| Puissance administrative | Jusqu’à 5 000 km | De 5 001 à 20 000 km | Au-delà de 20 000 km |

| 3 CV et moins | d x 0,502 | (d x 0,3€) + 1007 | d x 0,35 |

| 4 CV | d x 0,575 | (d x 0,323€) + 1 262 | d x 0,387 |

| 5 CV | d x 0,603 | (d x 0,339€) + 1 320 | d x 0,405 |

| 6 CV | d x 0,631 | (d x 0,355€) + 1 382 | d x 0,425 |

| 7 CV et plus | d x 0,661 | (d x 0,374€) + 1 435 | d x 0,446 |

| Avec d = distance parcourue en km |

Côté véhicules électriques, même combat ! Les tarifs appliqués ont connu une majoration de 20 % en 2022.

Exemple : un collaborateur utilise sa voiture (6 chevaux fiscaux) lors de ses trajets professionnels. Il parcourt environ 30 000 km par an. En utilisant la solution N2F, l’employeur peut facilement faire le calcul.

Soit directement : 30 000 km x 0.425 = 12 750€

Soit au fil des kilomètres, et dans ce cas, le calcul est un peu plus complexe :

- Pour les premiers 5 000 km : 5 000 x 0,631 = 3 155€

- Pour les 15 000 km suivants : 15 000 x 0,355 = 5 325€

- Pour les 10 000 km restants : 10 000 x 0,425 = 4 250€

- Soit un total remboursé de 12 730€

Au sujet de la prime ? le calcul la prend en compte :

> en effet, car cela équivaut également au calcul suivant :

20 000 km * 0.355 + 1 382€ = 8 482€

+ 10 000 km * 0.425 = 4 250€

= 12 732€

L’administration fiscale accepte les deux types de calcul.

A noter que le Gouvernement avait fait savoir, à la suite de la publication de son arrêté, qu’il envisageait d’introduire une indexation automatique du barème des indemnités kilométriques qui tiendrait compte de l’évolution du coût de la possession du véhicule et du coût du carburant.

🔥 Pour en savoir plus, lisez notre article sur le sujet : Barème kilométrique 2024 pour les voitures et les deux-roues 🔥

Remboursement des frais kilométriques hors voitures

Remboursement des trajets à vélo

Depuis 2016, l’administration fiscale autorisait à rembourser les frais kilométriques, par le biais d’une indemnité kilométrique, pour les déplacements effectués à vélo.

Les règles de calcul des frais kilométriques étaient :

- Le remboursement était effectué sur la base de 25 centimes d’euro par kilomètre parcouru.

- Chaque salarié pouvait prétendre à un remboursement d’un montant supérieur à 500 € par an.

Le versement de l’indemnité kilométrique dans le cadre de l’usage de son vélo personnel par le salarié n’était d’ailleurs pas obligatoire pour l’employeur.

La loi d’orientation des mobilités de mai 2020 a introduit la notion de mobilité douce dont l’objectif est de promouvoir les moyens de transport propres et peu coûteux. Le forfait mobilités douces (FMD) remplace désormais l’indemnité kilométrique vélo mais l’employeur peut continuer de verser cette dernière. L’entreprise peut ainsi prendre en charge les frais de trajets domicile-travail de ses collaborateurs ayant recours à un moyen de transport alternatif (vélo classique et vélo électrique, mais aussi covoiturage, trottinette…). Le vélo personnel du salarié est évidemment inclus dans le FDM contrairement aux véhicules ou vélos de fonction.

Le FMD peut prendre la forme d’un montant forfaitaire conditionné à la pratique du vélo ou alors à un montant forfaitaire par kilomètre parcouru.

Le FMD est fixée à 700 € par employé et par an pour 2022 et 2023. Il peut aller jusqu’à 800 € par an et par employé avec exonération d’impôt et des cotisations sociales, en cas de cumul avec l’abonnement aux transports publics de personnes ou services publics de location de vélos.

L’employeur peut également cumuler le FMD avec la prise en charge des frais de carburant ou d’alimentation de véhicules électriques, hybrides rechargeables ou à hydrogène, dans la limite globale de 800 € par an en 2022 et 2023.

L’employeur peut accorder un forfait supérieur aux 800 € ; il devra toutefois s’acquitter des cotisations sociales et des impôts y afférents.

A noter : l’utilisation d’un vélo électrique est intégrée au forfait mobilités douces dans les mêmes conditions que les vélos classiques.

Remboursement des trajets en trottinette

Les trottinettes électriques en location ou en libre-service sont désormais éligibles au forfait mobilités douces au même titre que les scooters en libre-service. Les scooters personnels, eux, ne rentrent pas encore dans le dispositif de remboursement.

Remboursement des trajets en covoiturage

Le covoiturage est également considéré comme une solution mobile douce. Dès lors il rentre dans le champ d’application du dispositif FMD expliqué plus haut.

Frais kilométriques et indemnité kilométrique : sortir du casse-tête

La gestion des frais kilométriques peut s’avérer fastidieuse et représente souvent un travail administratif important. Or, tout ceci a un coût qu’il est possible de réduire en optimisant la gestion des frais kilométriques. Comment ? En utilisant une application complète pensée pour répondre aux attentes de chaque professionnel, quelle que soit la taille de la structure. N2F a été conçue à cet effet.

Une application tout-en-un pour gérer vos indemnités kilométriques

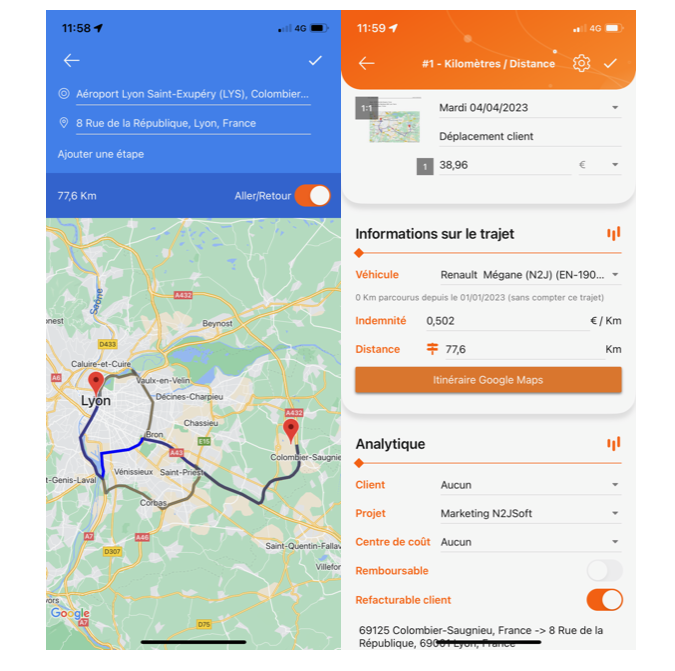

#1 – Calcul automatique de la distance parcourue et des indemnités associées

Parmi les atouts de l’application N2F, évoquons le module Google Maps, intégré à la fois à l’application mobile et à l’application web, qui permet de gagner un temps précieux.

Il offre la possibilité de retrouver rapidement la distance parcourue, idéal si vous avez oublié de relever votre compteur lors de votre déplacement professionnel. Nul besoin de sortir de l’application pour obtenir les informations nécessaires au remboursement de vos indemnités kilométriques.

Vous saisissez les lieux de départ et d’arrivée, N2F calcule automatiquement la distance parcourue – avec intégration des étapes du parcours, le cas échéant – ainsi que le montant des frais kilométriques à vous faire rembourser.

L’application en effet est en permanence à jour du barème des frais kilométriques en vigueur, et l’applique automatiquement eu égard à la puissance fiscale de votre véhicule.

Le + indéniable : un justificatif de déplacement est généré immédiatement et associé à votre déplacement.

#2 – Saisie rapide d’une entreprise et calcul automatique du trajet

A ce module est associé celui que l’on nomme Places. L’objectif étant toujours de gagner du temps, ce module permet de saisir le nom de l’entreprise sans avoir à rechercher vous-même son adresse. La distance sera automatiquement calculée.

Autre point essentiel de cette application dédiée aux frais kilométriques : la possibilité d’enregistrer des déplacements favoris. Si vous avez des clients récurrents, il n’est pas rare que vous leur rendiez visite régulièrement, inutile donc de perdre du temps à saisir une nouvelle fois ce trajet. Dès lors qu’il est enregistré, il vous suffit de le sélectionner et de l’ajouter à vos déplacements du mois. Pour un restaurateur qui va se fournir tous les jours ou toutes les semaines au même endroit, cette fonctionnalité est incontournable.

#3 – Déduction de la distance domicile/travail

Mais nous avons choisi d’aller encore plus loin en considérant toutes les possibilités. Ainsi, N2F est à même de déduire la distance domicile/travail si l’un de vos collaborateurs part de chez lui et non de l’entreprise pour se rendre chez un client, grâce à la fonction « départ de mon domicile ».

Dans N2F, vous paramétrez très simplement votre véhicule : puissance fiscale, énergie… Vous pouvez même enregistrer en photo l’intégralité des documents réglementaires – carte grise et attestation d’assurance, notamment.

Optez pour une gestion plus simple et plus intuitive de vos frais kilométriques et oubliez les calculs d’apothicaire. N2F est une solution fiable qui vous assure d’être à jour de la réglementation en vigueur, pour vous préserver contre tout redressement fiscal. En effet, le barème kilométrique est modifié en temps réel dès sa publication.

Si toutefois vous choisissez d’appliquer votre propre barème, qui ne peut pas être moins intéressant que le barème en vigueur, vous pouvez tout à fait le personnaliser dans N2F.

FAQ

Si vous utilisez votre véhicule personnel dans le cadre d’une utilisation professionnelle (formation, déplacement sur site, etc.), vous pouvez vous faire rembourser les frais kilométriques.

L’indemnité kilométrique rembourse les frais liés à l’usure du véhicule (entretien, changement des pneus, frais de garage et dépréciation), l’assurance auto, le carburant.

Les indemnités kilométriques (ou IK) sont les frais remboursés à un salarié par une entreprise pour les déplacements qu’il réalise dans le cadre professionnel (mission, formation, etc.) avec son véhicule personnel : voiture, utilitaire, moto ou scooter.

Vous devez déclarer vos frais professionnels dans votre déclaration d’impôts, mais les indemnités kilométriques ne sont pas imposables.

La gestion des déplacements professionnels au sein des entreprises est soumise à de nombreuses réglementations. Pour ne rien rater et vous assurer d’être toujours dans la légalité, téléchargez dès à présent notre guide des déplacements professionnels !